发布时间:2024-03-25作者来源:金航标浏览:1187

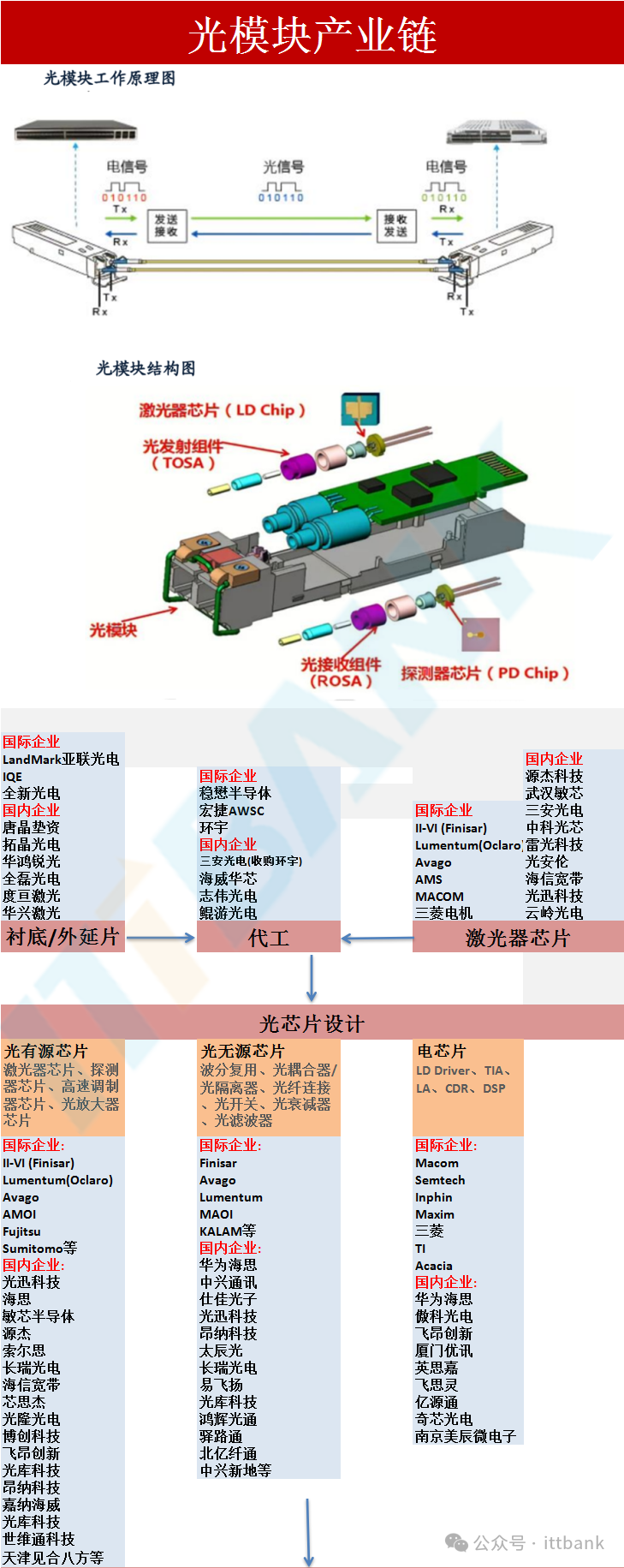

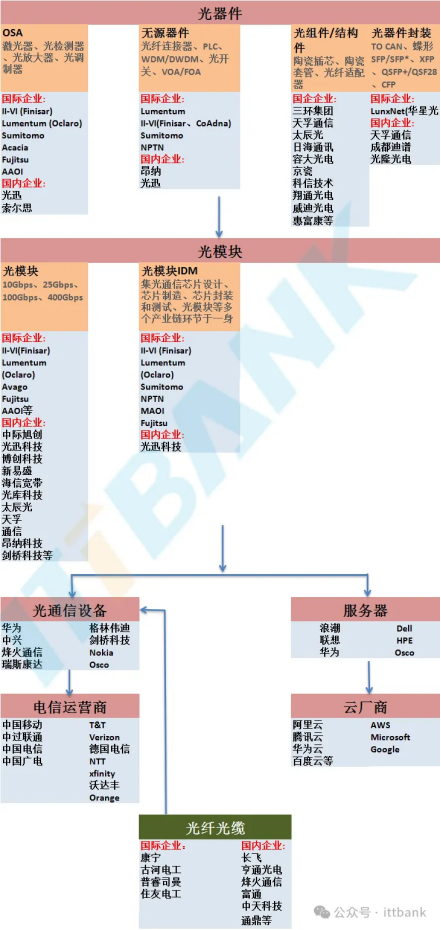

在光模块通信产业链的上游,包括光芯片、电芯片和光器件等供应商。光器件供应商数量较多,国内自主生产比例较高,但光芯片和电芯片的工艺技术门槛较高,研发成本巨大,导致国外大厂主导高端市场份额。

光模块身处中游,属于技术壁垒相对较低的封装环节。光模块由光芯片、光器件、集成电路芯片、印制电路板、结构件等封装而成,是实现电信号和光信号互相转换的核心部件,属于光模块产业链中游的后端垂直整合产品。

光模块下游包括互联网及云计算企业、电信运营商、数据通信和光通信设备商等。其中互联网及云计算企业、电信运营商为光模块最终用户。

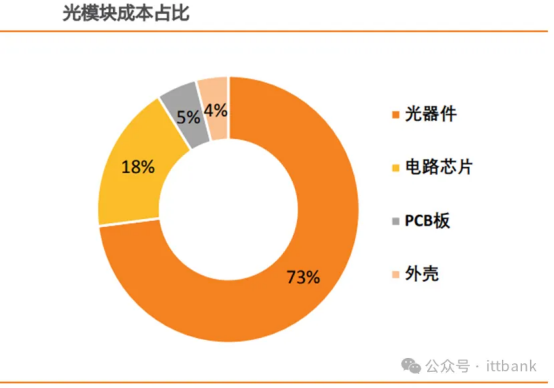

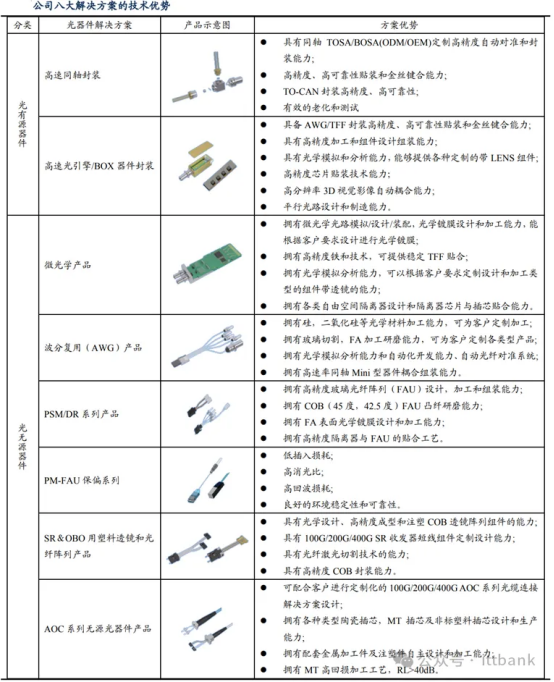

光器件和光芯片是光模块的两大核心部件,成本占比[敏感词]。光器件是光模块的重要组成部分,在成本中占比[敏感词],主要包括TOSA、ROSA及构成TOSA、ROSA的组件,如TO、波分复用器、TO座、TO帽、隔离器、透镜、滤光片等配套件。光芯片包括COC(载体芯片)、LDCHIP(光发射芯片)及PDCHIP(光接收芯片);集成电路芯片包括驱动芯片、信号处理芯片及相关器件。

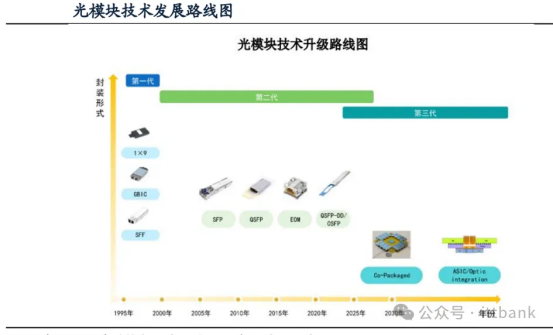

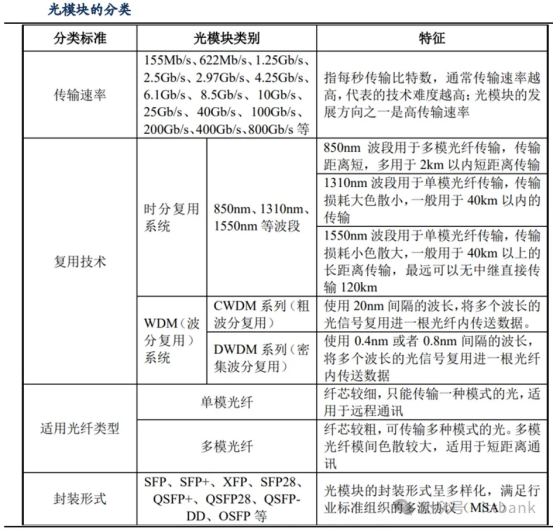

光模块可按照传输速率、复用技术、封装方式等进行分类,其中400G及800G光模块主要用QSFP-DD、OSFP封装方式。

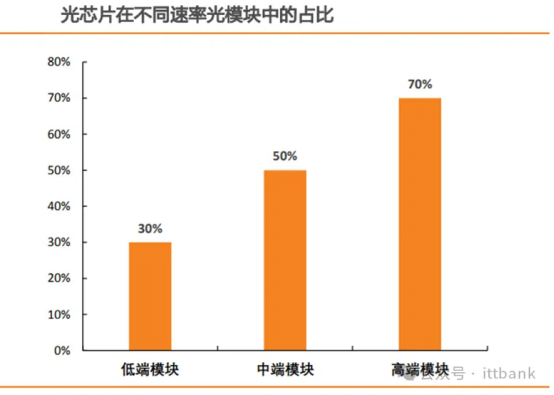

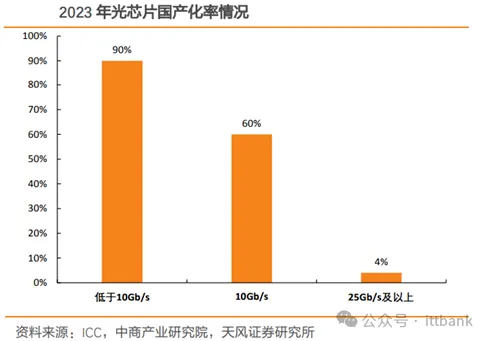

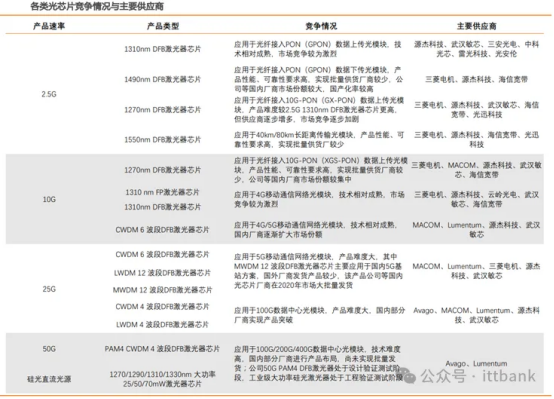

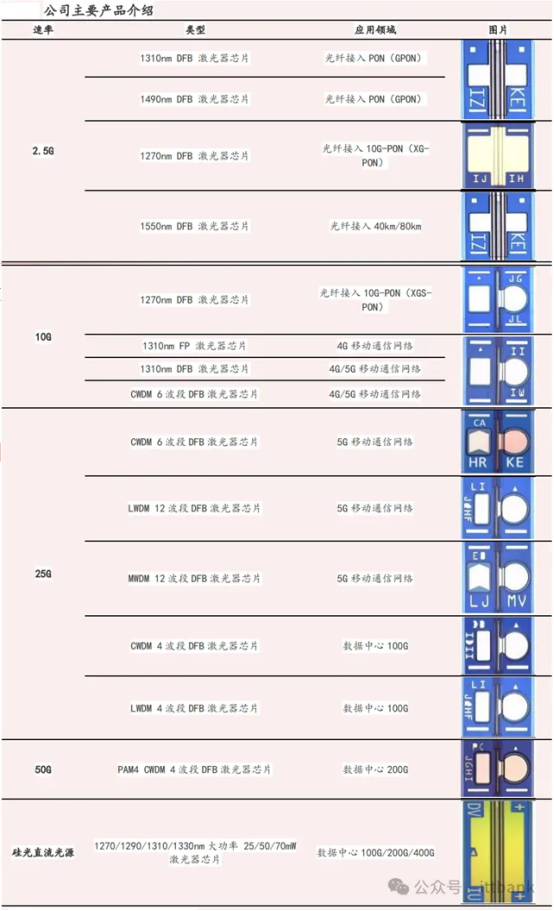

光芯片国内厂商竞争领域集中于25Gb/s以下产品,25Gb/s及以上产品国产化率尚有不足

欧美日国家光芯片厂商具有技术经验先发优势

欧美日国家光芯片厂商具有技术经验先发优势,逐步实现产业闭环,并建立起较高的行业壁垒,拥有可量产25Gb/s速率以上光芯片的技术。国内厂商在芯片制造中对外延技术的掌握尚未成熟,因此高端外延片主要依赖进口,导致发展受限。分速率市场来看,国内厂商目前能够规模量产2.5Gb/s、10Gb/s激光器芯片,25Gb/s激光器芯片仅少部分厂商实现批量发货,50Gb/s、硅光方案大部分厂商仍处于验证试产阶段。

电芯片国产化率偏低,核心供应厂商仍以海外企业为主

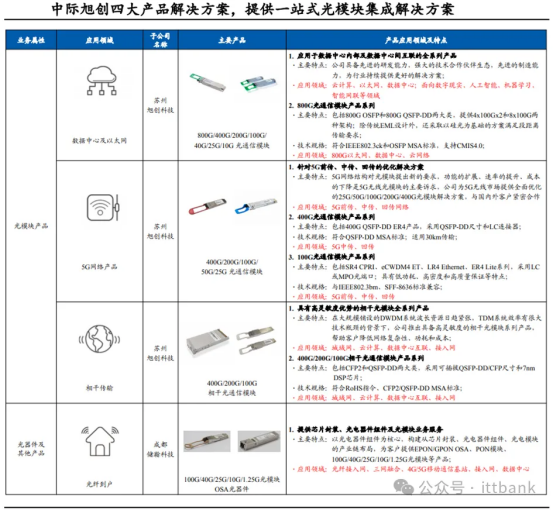

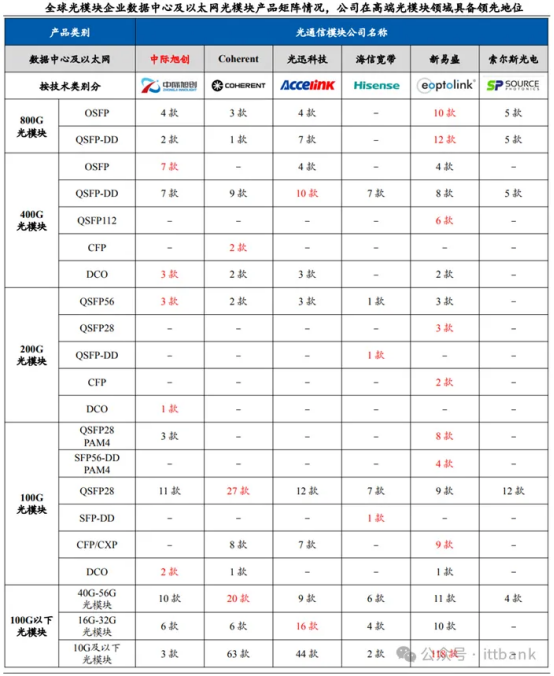

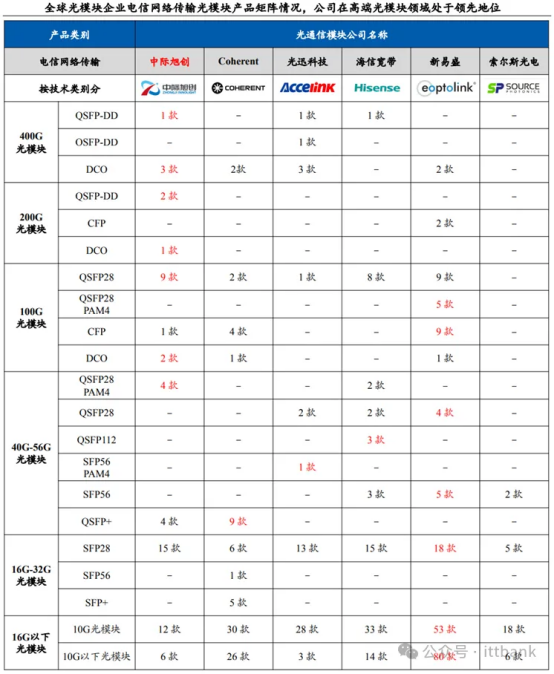

1.中际旭创

2.光迅科技

光迅科技是全产业链布局的光通信器件供应商,主营光电子器件、模块和子系统产品的研发、生产及销售,为传统电信领域光通信龙头企业。公司前身为1976年成立的邮电部固体器件研究所,并于2004年改制完成,整体变更为武汉光迅科技股份有限公司,2009年公司于深交所上市。

3.天孚通信

4.源杰科技

5.新易盛

聚焦光模块十数年,通过收购完善全球化布局。公司成立于2008年,于2011年7月成立全资子公司四川新易盛,并在同年12月完成股份制改革。于2016年在深交所创业板上市,后通过成立全资子公司香港新易盛和美国新易盛完善海外市场布局,并在2022年完成AlpineOptoelectronics100%股权交割。

通过十余载的技术深耕,完善多场景产品布局。目前业务已涵盖数据中心、电信网络(FTTx、LTE和传输)、安全监控以及智能电网等领域。公司于2016年实现100G光模块交付,在2019年实现400G光模块批量出货,目前已具备800G光模块出货能力,是国内少数可实现800G高速率光模块批量交付的企业。

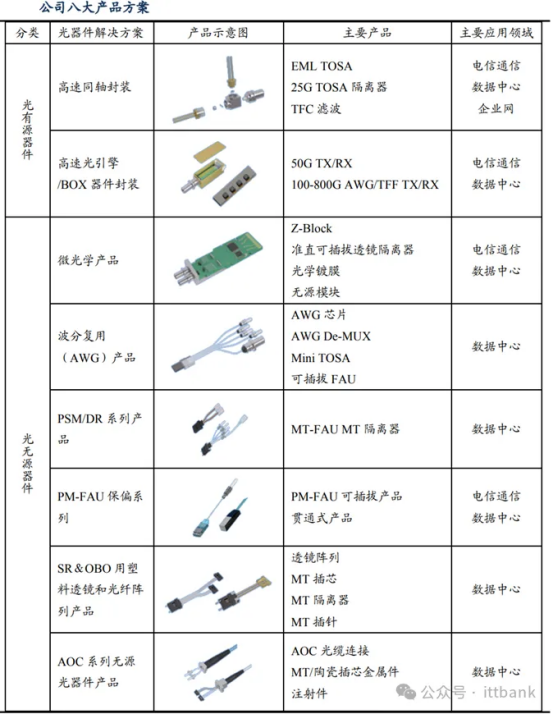

6.光库科技

未来发展方向及趋势

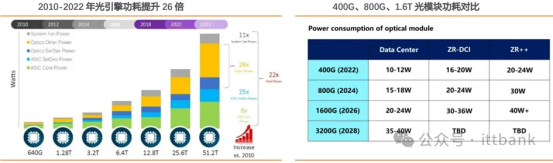

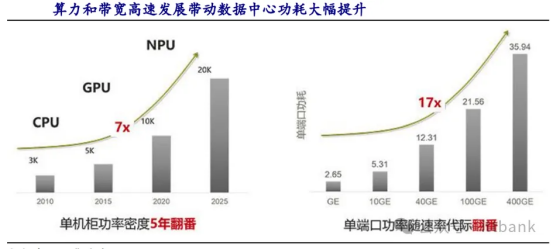

算力时代背景下,数据中心成为能耗大户,光模块技术的升级不仅仅是简单的速率翻倍,更需要解决高速率带来的的功耗、成本问题。2021年我国数据中心耗电量为2166亿千瓦时,约为三峡电站同期年发电量1036.49亿千瓦时的2倍;2022年,我国数据中心耗电量达到2700亿千瓦时,占全社会用电量约3%;根据中国能源报统计,预计2025年该比重将接近5%。

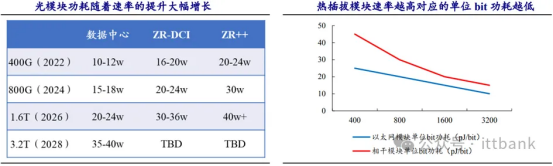

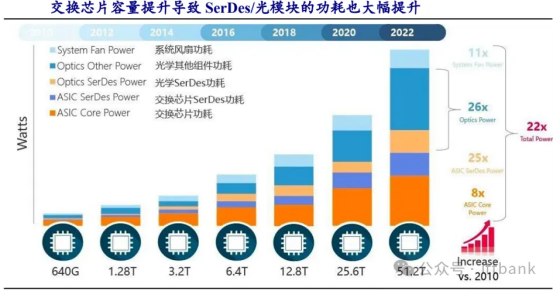

光模块能耗占据数据中心交换网络能耗比重的40%-50%。根据FibalMall数据显示,数据中心应用中400G光模块能耗为10-12W,800G能耗为15-18W,未来1.6T能耗将是400G的2倍,预计高达20-24W;同时Cisco的数据显示2010-2022光引擎能耗提升约26倍。显而易见,光模块能耗的激增给数据中心的成本端带来巨大压力,解决其能耗问题成为当下光模块技术更新的关键。

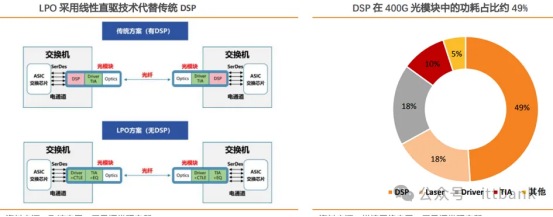

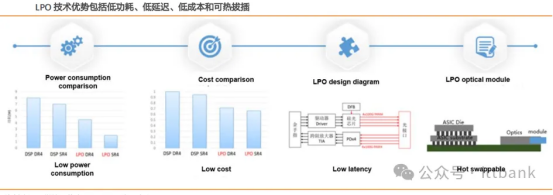

1.LPO

LPO(Linear-drive Pluggable Optics,线性驱动可插拔光模块),采用线性驱动技术代替传统DSP(数字信号处理)/CDR(时钟数据回复)芯片,可实现降功耗、压成本的作用,但代价在于拿掉DSP后会导致系统误码率提升,通信距离缩短,因此LPO技术只适合用于短距离的应用场景,例如数据中心机柜到交换机的连接等。

传统DSP可对高速信号在光-电、电-光之间转换后出现的失真问题进行修复,从而降低失真对系统误码率的影响,但功耗大成本高:1)400G光模块中,7nmDSP的功耗约为4W,占整个模块功耗的50%;2)400G光模块中,DSPBOM成本约占20%-40%。LPO技术去除了DSP,将其相关功能集成到设备侧的交换芯片中,只留下具有高线性度的Driver(驱动芯片)和TIA(Trans-ImpedanceAmplifier,跨阻放大器),用于对高速信号进行一定程度传统DSP可对高速信号在光-电、电-光之间转换后出现的失真问题进行修复,从而降低失真对系统误码率的影响,但功耗大成本高:1)400G光模块中,7nmDSP的功耗约为4W,占整个模块功耗的50%;2)400G光模块中,DSPBOM成本约占20%-40%。LPO技术去除了DSP,将其相关功能集成到设备侧的交换芯片中,只留下具有高线性度的Driver(驱动芯片)和TIA(Trans-Impedance Amplifier,跨阻放大器),用于对高速信号进行一定程度的补偿。

LPO技术的优势包括:1)低功耗:OFC2023Macom展示出的单通道100G单模800GDR8、多模800GSR8Linear-drive方案中多模功耗节省70%,单模功耗节省50%。根据Macom的数据,具有DSP功能的800G多模光模块的功耗可以超过13W,而采用MacomPuredrive技术的800G多模光模块的功耗不到4W。2)低延迟:没有DSP后处理步骤减少,数据传输延迟减少,Macom的Linear-drive方案中延时可降低75%。3)低成本:800G光模块中去除DSP后系统总成本可降低约8%。4)可热拔插:LPO封装沿用传统热拔插技术,便于后期维护。

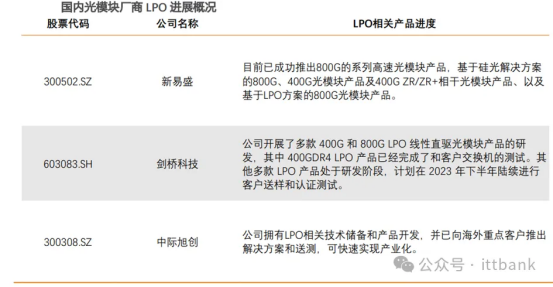

LPO产业发展来看,目前国内布局LPO的厂商包括新易盛、剑桥科技、中际旭创、海信宽带等。高线性度的Driver、TIA芯片主要供应商包括Macom、Semtech、Maxim以及Broadcom。1)新易盛于OFC2023上展出了800GLPO光模块,包括多模和单模应用。2)剑桥科技先后两次收购分别获得了Macom和Lumentum日本公司的部分资产和研发团队,预计23年7-10月首批LPO400G/800G光模块产品可实现小批量供货。3)中际旭创有LPO相关技术储备和产品开发,且已向海外重点客户推出解决方案和送测。

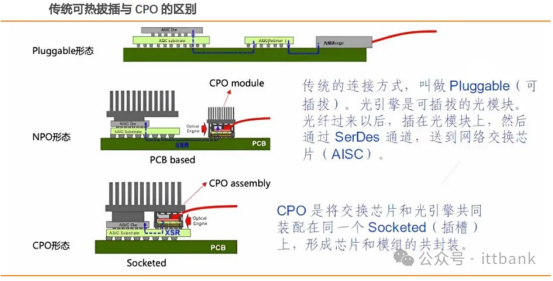

2.CPO

CPO(Co-packagedoptics,共封装光学),是指将网络交换芯片和光模块共同装配在同一个插槽上,形成芯片和模组的共封装。

与传统可热拔插式技术相比,CPO技术的优势包括:1)低延迟,低功耗:由于光模块和交换芯片在同一个封装内,信号传输路径更短,可以实现更低的延迟。另外光电共封装技术可以减少信号传输的功耗,并提高整体系统的能效。2)高带宽:光电共封装技术支持高速光通信,可以提供更大的数据传输带宽。3)小尺寸:相比传统的光模块和电子芯片分离封装的方式,光电共封装技术可以实现更紧凑的尺寸,有利于在高密度集成电路中的应用。

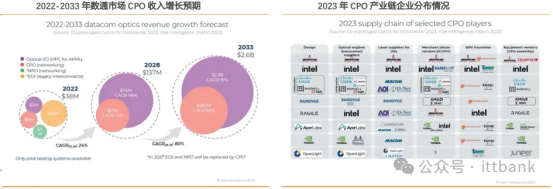

CPO发展进程处于起步阶段,算力时代背景下AI对网络速率需求提升,市场空间未来有望突破。LightCounting在2022年12月报告中称,AI对网络速率的需求是目前的10倍以上,在这一背景下,CPO有望将现有可插拔光模块架构的功耗降低50%,将有效解决高速高密度互联传输场景。Yole报告数据显示,2022年,CPO市场产生的收入达到约3800万美元,预计2033年将达到26亿美元,2022-2033年复合年增长率为46%。

3.硅光子技术

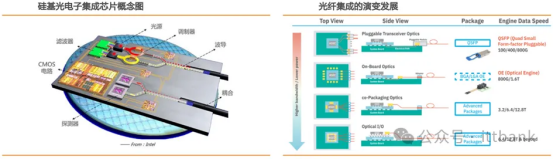

硅光子技术是基于硅和硅基衬底材料,利用现有CMOS工艺进行光器件开发和集成的新技术。硅光子技术的核心理念是“以光代电”,即采用激光束代替电子信号传输数据,将光学器件与电子元件整合至一个独立的微芯片中,提升芯片之间的连接速度。

将硅光材料和器件集成在同一硅基衬底上,形成由光调制器、探测器、无源波导器件等组成的集成光子器件。相较磷化铟(InP)等有源材料制作的传统分立器件,硅光光模块无需ROSA(光接收组件)、TOSA(光发射组件)封装,因而硅光器件体积与数量更小、集成度更高。2)低成本:相较于传统的分立式器件,硅光模块的集成度更高,封装与人工成本降低;此外硅基材料成本较低且可以大尺寸制造,意味着硅基芯片成本得以大幅降低。3)兼容成熟CMOS工艺:硅光子技术能利用半导体在超大规模、微小制造和集成化上的成熟工艺积累优势。

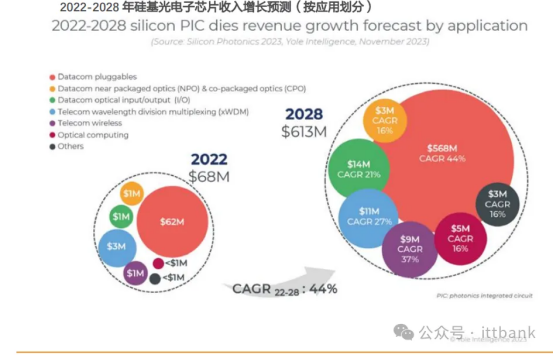

2022-2028年硅基光电子芯片年化复合增速有望实现44%。根据Yole数据,2022年硅基光电子芯片规模约6800万美元,预计2028年市场规模将增长至6亿美元以上,2022-2028年化复合增长率将实现44%,其主要增长动力是用于高速数据中心互联、和对更高吞吐量及更低延迟需求的机器学习的800G可插拔光模块。

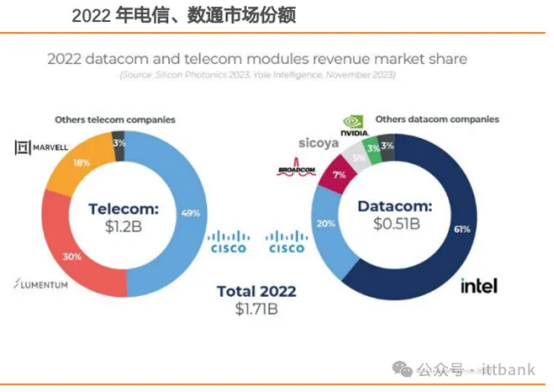

硅光子技术产业链的上游包括光芯片设计、SOI衬底、外延片和代工厂,中游为光模块厂商,下游分为数通领域和电信领域。Intel、中际旭创、Coherent、Cisco和Marvell等厂商同时具备PIC设计和模块集成能力,且与下游云厂商和AI等巨头客户保持紧密合作,优势显著,在供应链中的引领作用较为明显。

海外头部厂商市场份额优势明显,国内厂商处于追赶阶段。竞争格局来看,数通市场中Intel占比处于领先地位,份额高达61%,随后的Cisco、Broadcom分别占比20%和7%。电信市场中,Cisco占据49%的市场份额,紧随其后的Lumentum和Marvell分别占比30%、18%,电信市场增长主要来自用于长途网络的相干可插拔模块。

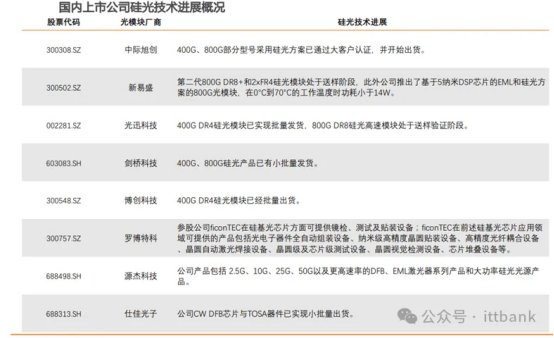

国内光模块厂商相继布局硅光技术领域,未来有望打开市场空间。随着AIGC领域对算力和高速率光模块需求的提升,国内多家厂商如中际旭创、新易盛等企业相继布局硅光技术领域,未来有望进一步打开市场空间。

4.薄膜铌酸锂

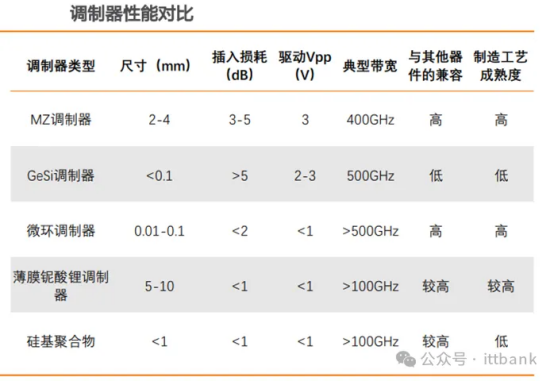

电光调制器可以将电信号转换为光信号,从而实现光信号的调制。通常来说,电光调制器有三类,基底分别采用:硅光、磷化铟和铌酸锂材料。其中硅光调制器适用于短程数据通信光模块,磷化铟调制器适用于中长距离光通信网络光模块,铌酸锂适用于100Gbps及以上的长距骨干网和单波100/200Gbps的超高速数据中心。

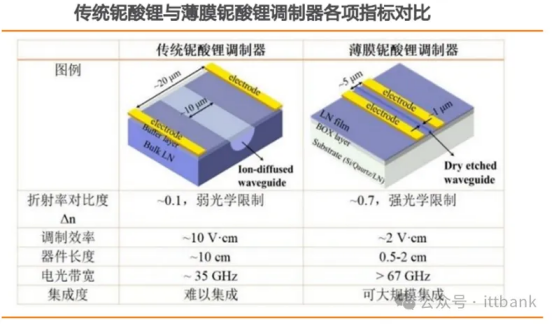

三种材料比较对比来看,磷化铟材料成本较高。硅材料在光通信波段具有透明性和高折射率,制备工艺与CMOS兼容,可以制备大规模的硅集成光路,但硅材料不具备电光效应,硅基调制器只能采用热调制或载流子效应调制,从而限制了其速率。铌酸锂具有显著的电光效应,非常适合制作高速电光调制器,但早期并没有合适的工艺可以制备薄膜铌酸锂晶圆,因此铌酸锂调制器只能使用体材料做分立元件,分立的铌酸锂体材料光学器件体积大,工艺与CMOS不兼容,不便于集成。传统铌酸锂调制器行业竞争格局较为稳定,全球仅有富士通、住友和光库科技三家公司可以批量供货。

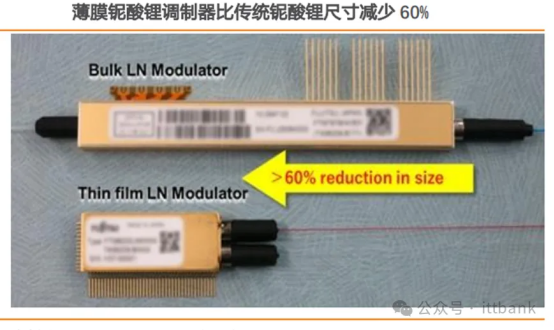

薄膜铌酸锂通过“离子切片”方式,从块状的铌酸锂晶体上剥离出铌酸锂薄膜,并键合到附有二氧化硅缓冲层的Si晶片上。相较于其他光电子材料,如磷化铟(成本受限)、硅光(性能功耗受限)、铌酸锂晶体(尺寸受限),薄膜铌酸锂可实现超快电光效应和高集成度光波导,具有大带宽、低功耗、低损耗、小尺寸等优异特性,并可实现大尺寸晶圆规模制造。薄膜铌酸锂调制器是一种基于铌酸锂材料制作的光学调制器,与传统铌酸锂调制器相比,薄膜铌酸锂调制器在器件尺寸、电光带宽和集成度方面具有明显优势。

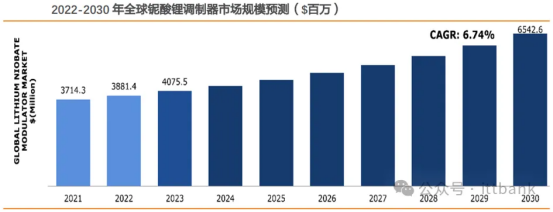

薄膜铌酸锂调制器主要在骨干网通信的相干通信端口应用,根据ResearchDive数据预测,2023年全球铌酸锂调制器市场规模将达40.76亿美元,预计2030年将达到65.43亿美元,2022-2030年CAGR将实现6.09%。

5.算力时代下光模块降本降耗趋势凸显

数据中心的高能耗问题由来已久,算力背景下该问题愈显突出。工信部数据显示,2023年我国数据中心耗电量预计将达到2,667.92亿千瓦时,占社会总耗电量的3%。在此背景下我国多地区发布了对数据中心能效指标PUE的限制。在工信部印发的《新型数据中心发展三年行动计划(2021-2023年)》中要求,到2023年底新建大型及以上数据中心PUE需降低到1.3以下。算力需求提升带动网络带宽成倍提速,数据中心能耗呈指数型增长。根据DigitalInformationWorld发布的[敏感词]报告,数据中心为训练AI模型产生的能耗将为常规云工作的三倍。据咨询机构TiriasResearch建模预测,到2028年数据中心功耗将接近4250MW,比2023年增加212倍,数据中心基础设施加上运营成本总额或超760亿美元。

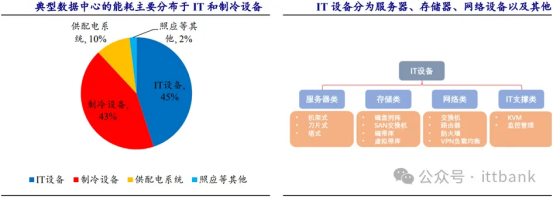

数据中心的能耗主要体现在IT设备和制冷设备。IT设备主要包括服务器和网络设备等。服务器承载了计算和存储业务,搭载了CPU、内存等硬件。网络设备包括交换机、路由器以及防火墙等。IT设备占数据中心整体的能耗达45%,其次为制冷系统,占比达43%。具体到IT设备,其中服务器类约占50%左右,存储系统约占35%,网络通信设备约占15%。

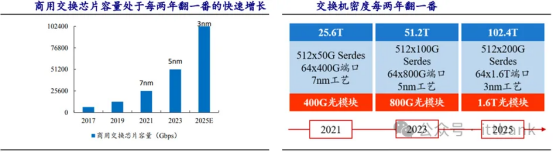

数据中心带宽提升,带动高性能交换芯片和高速率光模块的应用。数据中心交换芯片的演变趋势基本处于每两年翻一番的快速增长,25.6T交换芯片用7nm工艺,51.2T则需要选择5nm工艺节点,预计2025年3nm工艺节点可实现,并支持交换芯片实现102.4T的容量。对于光接口而言,25.6T交换芯片对应64个400G光模块,已于2021年实现。2023年随着64个800G模块的推出,支持交换机升级到51.2T。对于102.T的交换容量,则需要1.6T光模块,光口每波长速率达到200G。

高性能交换芯片和光模块的使用导致网络设备功耗大幅增加。光模块速率的提升带来功耗大幅增加。400G早期功耗为10-12w,预计长期功耗为8-10w,800G功耗约为16w。以英伟达QM9700交换机为例,具有64个400G端口,若满载光模块,单台交换机对应的功耗就高达640w以上。

交换芯片数据吞吐量提升带动SerDes速率的提升,SerDes功耗也呈上升趋势。SerDes是网络设备的核心器件,负责光模块和网络交换芯片的连接。将交换芯片输出的并行数据,转换成串行数据进行传输。在接收端,再将串行数据转换成并行数据。在102.4Tbps时代,SerDes速率需要达到224G,芯片SerDes功耗预计会达到300W。受PCB材料工艺的限制,当SerDes速率增加时,为了保障信号的高质量传输,信号传输距离将会相应缩短。当SerDes速率达到224G时,最多只能支持5-6英寸的传输距离,这使得交换芯片和光模块之间的封装距离需要进一步缩短。

综上所述,AI算力的发展导致高性能交换芯片、高速率SerDes及光模块的渗透率加速提升,带来数据中心网络设备的功耗大幅提升。设备厂商Cisco的数据显示,2010-2022年全球数据中心的网络交换带宽提升了80倍,背后的代价是交换芯片功耗提升约8倍,光模块功耗提升26倍,交换芯片SerDes功耗提升25倍。

除了网络设备功耗大幅提升,服务器的散热功耗也非常可观。根据CCID数据统计,2019年中国数据中心能耗中,约有43%是用于IT设备的散热,基本与45%的IT设备自身的能耗持平。服务器散热需求带动液冷行业的发展。引入液冷,可以降低数据中心能近90%的散热能耗。数据中心整体能耗,则可下降近36%。

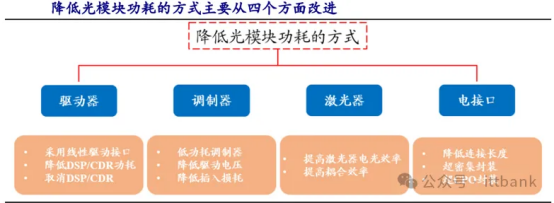

在光模块降本降耗的发展趋势下,行业围绕驱动器、调制器、激光器以及电接口四个方面去降低功耗。

免责声明:本文采摘自网络ittbank,本文仅代表作者个人观点,不代表金航标及行业观点,只为转载与分享,支持保护知识产权,转载请注明原出处及作者,如有侵权请联系我们删除。

Copyright © 深圳市金航标电子有限公司 版权所有 粤ICP备17113853号